Nell’immaginario collettivo degli aspiranti trader, l’analisi tecnica è patrimonio esclusivo degli esperti. Numeri, grafici particolari, calcoli complessi…. Tutti elementi che spaventano i principianti. Si tratta però di un falso mito, e per giunta pericoloso: rinunciare all’analisi tecnica vuol dire tradare un po’ alla cieca, facendo affidamento solo all’intuito. Insomma, il rischio è cedere alle dinamiche del gioco d’azzardo, che in un trading efficace non hanno cittadinanza.

Rimane comunque la questione della complessità, che è però possibile superare dedicando il proprio impegno a tre indicatori molto semplici da utilizzare: la media mobile, l’RSI, lo stocastico. Di seguito, una guida esaustiva.

Media mobile – Moving Average

La media mobile è una curva composta da vari punti. Ciascun punto indica la media che l’asset ha registrato in un numero determinato di periodi precedenti. Ovviamente, il calcolo non spetta al trader, bensì – almeno nella stragrande maggioranza dei casi – viene eseguito dalla piattaforma. Il trader deve solo impostare il numero dei periodi. Esistono due tipi di media mobile: la media mobile semplice, nota con il termine SMA (Simple Moving Average) che non è nient’altro che la media aritmetica dei prezzi; la media mobile esponenziale, altrimenti detta EMA (Exponential Moving Average), che associa valori più alti ai prezzi di chiusura. La EMA, va specificato, è più sensibile rispetto alle variazioni del trend, quindi risulta molto adatta al trading veloce.

Come si utilizza la media mobile? Gli usi sono principalmente due. E’ possibile, innanzitutto, associare due medie mobili, una lenta (con un numero di periodi maggiore) e una veloce (con un numero di periodi minore) e considerarle come livelli di supporto e di resistenza dinamici.

Un altro metodo molto proficuo è quello del “double crossover“, che prende si basa sull’interazione tra due medie mobili (una veloce e una lenta anche in questo caso). In estrema sintesi, quando la veloce taglia dall’alto verso il basso la lenta, il segnale è ribassista; quando è la lenta a fare la stessa cosa, il segnale è rialzista.

RSI

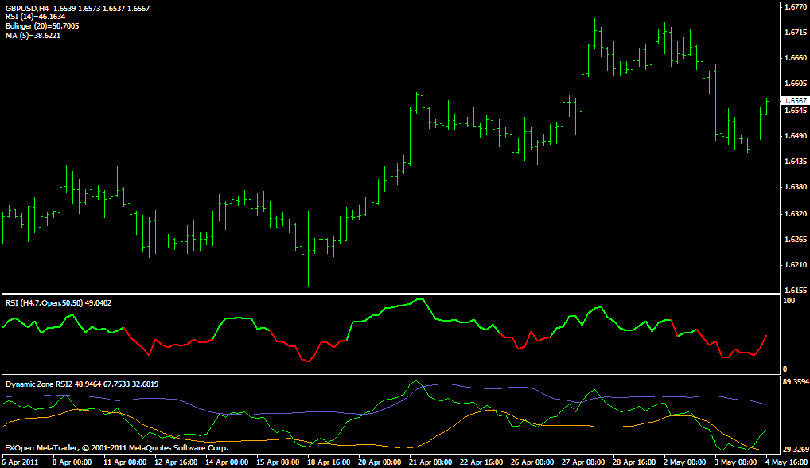

Il termine è l’acronimo di Relative Strength Index, “indice di forza relativa”. Il suo scopo è esattamente questo: verificare la forza di un trend in atto. Va da sé che se il trend è debole, o si sta indebolendo, allora una inversione non è poi così improbabile, anzi. L’RSI appartiene alla categoria degli oscillatori, ossia fornisce un valore che è racchiuso all’interno di un intervallo. In questo caso, il range va da 0 a 100. Graficamente…. Appare un altro grafico, che però rappresenta la “forza” del trend.

Il trader, per sfruttare l’RSI al meglio, è chiamato ad analizzare il valore restituito dall’RSI. Se il valore è compreso tra 20 e 80, allora il trend è mediamente forte e non si dovrebbe assistere nel breve periodo a una inversione. Se invece il valore è al di fuori di questa fascia “mediana” l’indicatore può fornire dei segnali interessanti. Nello specifico, se il valore va da 0 a 20 vuol dire che l’asset è in ipervenduto, se il valore va da 80 a 100 è in ipercomprato. In entrambi i casi bisogna agire… Come? Occorre rispettivamente comprare e vendere, proprio perché tali cifre annunciano l’inversione del trend.

Stocastico – Stochastic

E’ l’oscillatore per eccellenza. Come tutti gli oscillatori (e in particolare come l’RSI) lo stocastico offre una panoramica piuttosto affidabile delle eventuali situazioni di ipercomprato e di ipervenduto. Fino a un certo punto, il suo utilizzo è identico a quello dello dell’RSI: se il valore non supera il 20, allora il mercato è in ipervenduto, ci si aspetta una inversione rialzista, dunque è meglio comprare; se il valore supera l’80, allora il mercato è in ipercomprato, ci si aspetta una inversione ribassista, dunque è meglio vendere.

Esistono altri usi dello stocastico, che però vengono utilizzati soprattutto dai trader esperti. I principianti dovrebbero fermarsi a questo primo utilizzo. Un’altra possibili è provare l’approccio “avanzato” ma solo nelle demo.

Il difetto dello stocastico è che può andare in difficoltà se il trend è forte e, soprattutto, duraturo. In questi casi, l’indicatore diffonde segnali falsi, che possono trarre in inganno il trader. Per questo motivi è sempre bene associare allo stocastico indicatori in grado di fornire una panoramica più ampia, quindi di svincolarlo dalla dimensione da “breve periodo” che un po’ lo caratterizza.