I Trader molto spesso pensano che per guadagnare tanto ci sia bisogno di ingenti capitali (non hanno torto), ma non avendoli a disposizione capita che rischiano più del dovuto sui propri conti. Ciò succede perché non sono a conoscenza delle grandissime opportunità che offre il mondo del Forex.

La prima opzione è quella di partecipare ai contest organizzata dai Broker e da varie società di investimento, ma anche qui bisogna saper scremare le vere opportunità, poiché spesso ci sono contest che fanno comodo solo ai Broker per farsi pubblicità e realizzano gli stessi con conti demo. Ecco iniziate ad escludere questi ultimi, chi vi deve affidare soldi vuole vedervi lavorare con soldi reali!

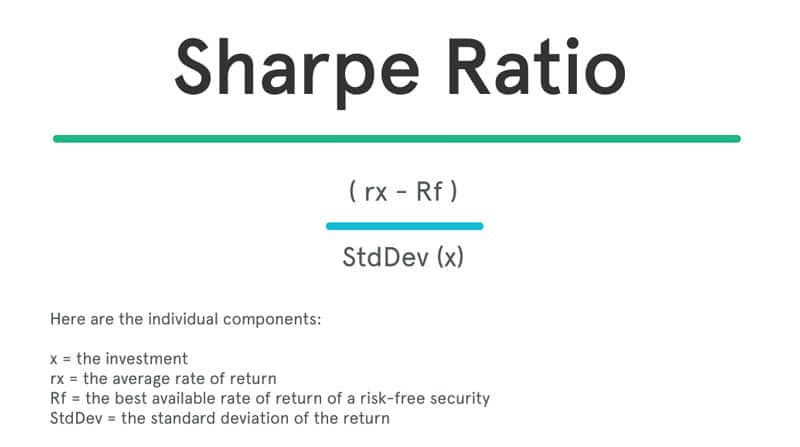

Per trovare questo tipo di opportunità cercate su internet i vari contest che ci sono e visitate anche il sito MyFxBook, lì troverete la sezione contest, cliccateci e ne troverete molti ma ricordate di fare le giuste scelte. L’ultimo contest che ho visto dava in gestione per iniziare al primo 200.000 €, al secondo 100.000 € e al terzo 50.000€; tra tutti i partecipanti solo i primi due posti sono stati assegnati mentre il terzo è rimasto vuoto, perché? Semplice non vinceva chi faceva più Gain, ma chi aveva lo Sharpe ratio migliore, cioè la misurazione più comune per valutare quant’è il rendimento per il rischio sopportato. Questa misurazione prende in considerazione i rendimenti relativi al rischio (deviazione standard). Un rapporto Sharpe di 1,0 è considerato una performance forte.

La seconda opzione, quella più carina e più affidabile è crearsi un biglietto da visita, no non intendo il classico biglietto con nome, indirizzo email, ecc. Ma bensì uno storico del vostro conto personale. Per crearsi un biglietto da visita non basta essere profittevoli nel lungo periodo ma bisogna rispettare molti parametri e regole per far sì che possiate presentarlo a fondi di investimento, banche oppure Broker. Andiamo ad analizzarli:

Controllare il Drawdown

Il primo parametro che andremo ad analizzare è il DRAWDOWN, esso si misura in percentuale sul capitale iniziale e serve a determinare il rischio e l’efficienza della strategia. Faccio un esempio, se abbiamo un capitale da 10.000€, e subite una perdita di 1000€ il vostro drawdown sarà del 10%. Prestate molta attenzione però, perché il drawdown si misura sempre sul massimo capitale raggiunto. Se da un capitale iniziale di 10.000€ otteniamo un profitto di 2000€ e poi di nuovo una perdita di 2000€ il drawdown sarà calcolato sui 12.000€ e non sui 10.000 di capitale iniziale. Ora quanto deve essere il drawdown massimo che possiamo permetterci per gestire grandi capitali?

Quello che dovreste cercare di mantenere basso, soprattutto se siete è agli inizi, è un drawdown inferiore al 15 % e poi piano piano cercare di mantenerlo sotto il 10% ed infine sotto al 5%. Per chi riuscirà a mantenere un drawdown inferiore al 5% nel lungo periodo ogni fondo, broker ecc sarà pronto a finanziarvi con 1.000.000 € e questo capitale aumenterà con il tempo; ovviamente non è facile, se non riuscite a mantenerlo sotto il 5% ma mettiamo caso che riuscite sotto il 10% potrete presentare ugualmente il vostro storico, ovviamente inizieranno a finanziarvi con pochi capitali ma l’importante è dar vita a questa opportunità, dato che con quei pochi soldi dovrete dimostrare il vostro valore.

Ogni fondo o broker è diverso. Chi richiede una soglia inferiore al 3%, chi al 2%, chi addirittura richiede massimo lo 0.5%. Se riuscite a mantenervi con una media del 3% siete a cavallo; fidatevi, migliorerete col tempo. Il mio consiglio per mantenere un drawdown basso è rischiare, rispetto al capitale, non più dello 0,2% al giorno e per fare questo dovrete avere un trading system efficace.

Un Profit Factor vincente

Il 2 parametro che guarderanno si chiama Profit Factor, cioè fattore di profitto, il quale serve per determinare quanto la vostra strategia è forte e indica quante volte il profitto lordo (somma di tutte le transazioni vincenti) supera la perdita lorda (somma di tutte le operazioni perdenti). Più alto è il valore, meglio è. Un valore molto gradito di solito è pari 2 o superiore.

Non dimentichiamoci della profittabilità della strategia; un valore superiore all’80% va molto bene e vuol dire che su 10 operazioni 8 vanno in profitto. In questo caso la vostra strategia è stabile. Una regola fondamentale per quando operate con il vostro conto sono gli STOP LOSS; devono sempre essere in macchina e non devono essere mai tolti in nessun caso, questo è un aspetto molto importante che verrà analizzato dagli istituzionali nella gestione della vostra strategia. Se non ci avete mai pensato, anche il tempo in cui rimanete a mercato è importante; meno state scoperti meglio è.

Ma quanti fondi sono necessari per creare uno storico?

Diciamo che varia molto dalla possibilità di ogni singola persona, più sono i fondi presenti sul conto meglio è. Ma basta anche un conticino da 1000 euro se rispettate tutte le regole che ho scritto e riuscite ad essere profittevoli per almeno 6 mesi/1 anno. Qualche porticina vi si aprirà e cominceranno a finanziarvi magari con 10.000€. Vedranno come reagirete e con i mesi quei 10.000€ potrebbero diventare 100.000, successivamente 500.000€ e così via a salire ma ci vorrà tempo, costanza, tanto sudore e tanta psicologia; nessuno vi da in mano subito molti soldi, dovrete conquistare la loro fiducia, potrebbe succedere solo se siete un Money Manager che ha già lavorato per fondi o broker. Si MONEY MANAGER è così che si chiamano coloro che gestiscono fondi.

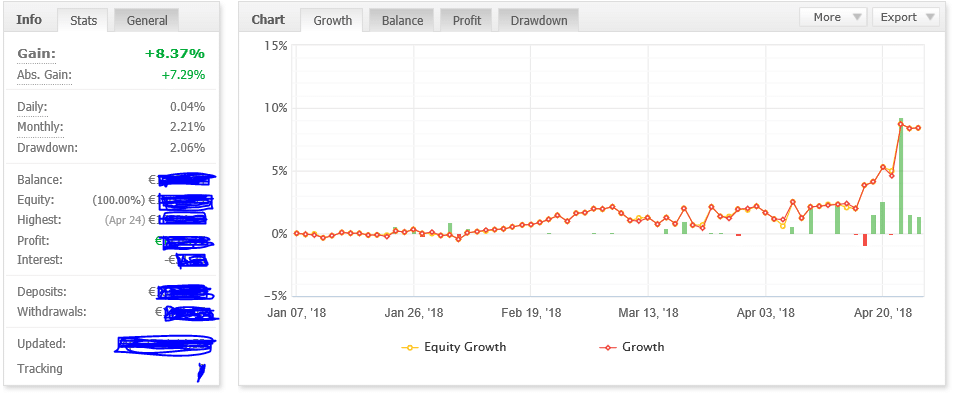

Ecco un esempio di storico:

Se sei un trader e possiedi uno storico con i parametri di Drawdown e Profict Factor come quelli citati in questo articolo scrivici una mail dalla nostra pagina contatti e potremmo farti finanziare da fondi di investimento, banche oppure Broker Forex.

—–

Articolo pubblicato da Entony Geluardi – Trader professionista e collaboratore de La Piccola Wall Street.